おはようございます。モウリです

2024年度から現行のNISAから『新NISA』へ恒久化することが発表されました。

2023年までは「一般NISA」を活用し。

2024年度からは『新NISA』へ移行するのですが。

この『新NISA』がイマイチよくわからない人も多いのではないでしょうか?

そこで本日は

- 『新NISA』何が変わるのか?

- 活用方法とは?

- 今からでもできることとは?

などなど。

「一般NISA」から神改良された『新NISA』活用しない手はないです。

是非最後までお読み頂ければと思います。

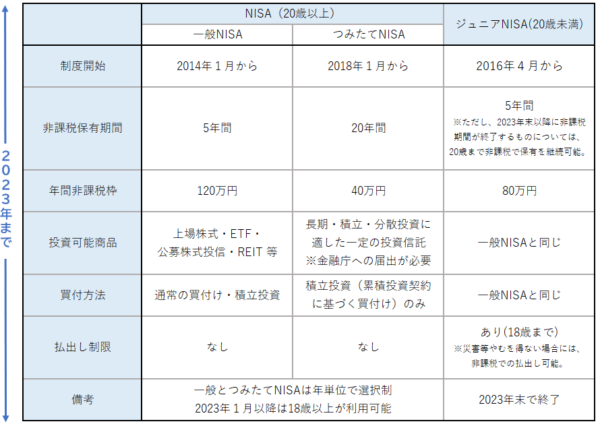

2023年までの「一般NISA」について〜おさらい〜

画像出典:金融庁

まず始めに現在すでに行われている『一般NISA」についておさらいしておきます。

主に3つありました。

- 一般NISA

- つみたてNISA

- ジュニアNISA

通常、株式や投資信託などの金融商品に投資をした場合、これらを売却して得た利益や受け取った配当に対して約20%の税金がかかります。

NISAは、「NISA口座(非課税口座)」内で、毎年一定金額の範囲内で購入したこれらの金融商品から得られる利益が非課税になる、つまり、税金がかからなくなる制度です。

イギリスのISA(Individual Savings Account=個人貯蓄口座)をモデルにした日本版ISAとして、NISA(ニーサ・Nippon Individual Savings Account)という愛称がついています。

NISAは、成年が利用できる一般NISA・つみたてNISA、未成年が利用できるジュニアNISAの3種類があります。

- 一般NISAは、株式・投資信託等を年間120万円まで購入でき、最大5年間非課税で保有できます。

- つみたてNISAは、一定の投資信託を年間40万円まで購入でき、最大20年間非課税で保有できます。

- ジュニアNISAは、株式・投資信託等を年間80万円まで購入でき、最大5年間非課税で保有できます。

なお、2020年度制度改正において、ジュニアNISAについては、新規の口座開設が2023年までとされ、2024年以降は新規購入ができないこととされました。

NISAについては過去の記事でも解説しておりますので。

併せてご確認いただければと思います。

資産形成などの話も載せております将来の資産形成の参考にしてみて下さい♩

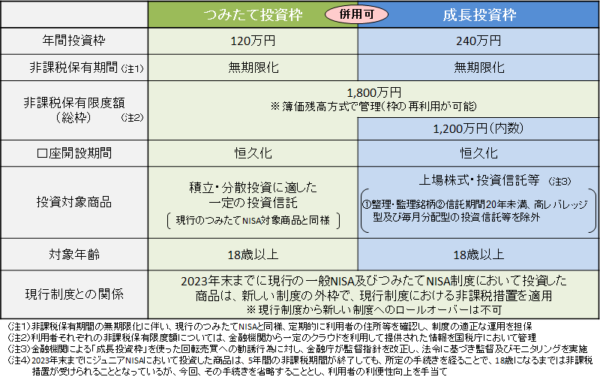

2024年から始まる『新NISA』について

ここからは新たに恒久化される『新NISA』について深掘って行きます。

新NISAについては下記の画像のように変更がされます。

画像出典:金融庁

ただこれだけ見させられても良くわかりませんよね?(笑)

本日はポイントを5つに絞って解説していきます。

- 一般NISA(成長投資枠)とつみたてNISA(つみたて投資枠)の併用が可能に

- 年間投資上限額が最大360万円に拡大

- 生涯非課税限度額が最大1,800万円で新設

- 非課税保有期間の無期限化

- 制度の恒久化

それぞれ詳しく見ていきましょう♩

一般NISA(成長投資枠)とつみたてNISA(つみたて投資枠)の併用が可能に

現行のNISA制度は、年間投資上限額が120万円で非課税保有期間が5年間の「一般NISA」と、年間上限額が40万円で非課税保有期間が20年間の「つみたてNISA」の2種類の枠があり、どちらかを選択する方式です。

自分の投資スタイルによって選択できる一方、切替える場合は1年に1度、NISA口座での買付をしていない状態でしか変更できないといったデメリットもあります。

今回発表された新NISA制度では、一般NISAは「成長投資枠」、つみたてNISAは「つみたて投資枠」とそれぞれ名称を変え、併用することができるようになります。

今後はNISA口座を利用した投資戦略に、より幅を持たせることができます。

2. 年間投資上限額が最大360万円に拡大

現行NISA制度での年間投資上限額は、一般NISAを選んだ場合は120万円、つみたてNISAを選んだ場合は40万円でしたが、新NISA制度では360万円と大幅に拡大します。

内訳としては、現行の一般NISAに当たる成長投資枠が2倍の年間240万円、つみたてNISAに当たるつみたて投資枠が3倍の年間120万円です。

それぞれ大幅に増えており、今回の改正の目玉として注目されています。

現行NISA制度でつみたてNISAを利用している方は、毎月およそ33,333円を積み立てると年間上限投資額である40万円を使える計算です。

それが新NISA制度では、毎月最大10万円を積み立てることができます。

毎月の積立額に換算すると、とても大きな金額であると実感できるのではないでしょうか。

3. 生涯非課税限度額が最大1,800万円で新設

今回の新NISA制度で新たに「生涯非課税限度額」が買付金額ベースで合計1,800万円(成長投資枠は1,200万円まで)に設定されました。

また、売却した場合には買付金額分の枠が復活します。

例えば、年間投資上限額の360万円を毎年使い切ったとすると、5年で生涯非課税限度額に達し、6年目以降は投資できなくなります。

しかし、仮に買付した商品の値動きがなく1,800万円だったとして、5年目までに360万円分を売却したとすると、6年目には再び最大360万円投資できます。

買付金額での計算である点にはご注意ください。

現行NISA制度には生涯限度額といった概念はありませんでしたが、一般NISAが120万円 × 5年間 = 600万円、つみたてNISAが40万円 × 20年間 = 800万円が実質的な上限額でした。

また買付時点で枠を消費するため、仮に途中で売却したとしても限度額が増えることはなかった点などを踏まえると、新NISA制度の方が魅力的と言えます。

なお、新NISA制度での生涯非課税限度額は、現行の制度と別枠とみなされます。

現行NISA制度を利用している方も、2024年から限度額ゼロでスタートできるので、現行NISA制度を利用しているからといって不利になるようなことはなく、むしろ合計の限度額は現行制度を利用している方が多くなります(例:2023年の現行一般NISA利用で120万円 + 2024年以降の新NISA制度利用で1,800万円 = 1,920万円)。

非課税保有期間の無期限化

現行NISA制度では、(ロールオーバーで一部期間を延長することもできますが)一般NISAで5年間、つみたてNISAで20年間と、非課税保有期間が限られていました。しかし、2024年1月からスタートする新NISA制度では、非課税保有期間が成長投資枠・つみたて投資枠ともに無期限になります。

特に現行制度の一般NISAでは非課税保有期間が短かったため、基本的に保有期間5年以内を前提にした投資戦略になり、またこの期間が終わるタイミングで新しい枠を使ってロールオーバーするのかどうか検討が必要、といった問題がありました。

新NISA制度では投資戦略の幅が広がり、以上のような問題が解消されます。

5. 制度の恒久化

最後に、ここまで解説してきた制度が恒久化されるというのもポイントのひとつです。

これまで一般NISAは2023年まで、つみたてNISAは2042年まで(新規買付は2023年まで)と期間が定められていましたが、新NISA制度では恒久化されました。より長期的な目線で投資することが可能になります。

参考文献:マネックス証券

動画ですと「リベラルアーツ大学の両学長の動画」がわかりやすいです。

『第235回 【歴史が変わる】新NISAのココがスゴイ5選【株式投資編】』

▽参考にしてください▽

個人的に思う神改正ポイント

枠の再利用ができる所です。

これまでのNISA制度ですと、枠は一度使えばそこで終わりでした。

旧NISA制度の大きなデメリットは、この「再利用ができない」という点。

2023年までの一般NISAで買える額は、年間120万円。

今までこの「120万円」という枠は、どのように使えたのでしょうか?

例えば2023年2月に、あなたが一般NISAを使い、株を100万円分買ったとします。

そして2023年3月。

たまたま運よく、その株が150万円まで上がりました、

「よし、ここで利益確定しよう!」

と株を売ると、50万円の儲けです。

もちろん一般NISA制度内でスノで、この「50万円の利益に税金はかかりません。

ここで問題です。

あなたが2023年、一般NISAで買える株は残りいくらでしょうか?

元々の枠は、年間120万円。

その枠内で100万円分の株を買ったけど、結局すぐ売ったから,,,

120万円分買える?

これが間違いなんです。

旧NISA制度では、一度株や投資信託を買ってしまうと、それだけで「株を消費した」とカウントされます。

つまり先ほどの例では、2023年120万円のうち100万円の株を消費した。

その後、買った株を持っていようが売ってい洋画「120万円のうち100万円消費したので、残り20万円」とカウントされてしまいます。

一方、新NISA制度では、枠の再利用が可能。

新NISAという枠の上限は、1800万円。

この枠内であれば、何度でも枠を使い回す事ができます。

例えば、新NISAの枠内に、すでに1,700万円分(購入価格)の株が入っている。

その状態では、新たに購入できる株は、後100万円分です。

しかし、その新NISAの枠から、700万円分を売ると、枠の中身は、現在1,000万円。

ここで売却した700万円分の枠が復活します。

つまり、ここからまた800万円分の株や投資信託を買うことができます。

一度枠を使っても、枠の中身を売ればまた枠が復活する。

これが新NISA制度のメリットの1つです。

新NISAについてもう少し初心者向けにわかりやすく知りたい方は書籍もおすすめです。

個人的に下記の書籍はわかりやすくよかったです。

「図解 新NISA制度 投資初心者でもよくわかる!現役銀行員・証券アナリストが教える 2024年 税制改正対応版: つみたて投資枠・成長投資枠とは?資産所得倍増プランって?NISAの恒久化・無期限化とは?非課税制度を使って資産形成する方法を、完全図解! -浅見 陽輔 (著)」

2023年これからやっておくべき事とは?

2024年からの新しいNISA制度の非課税投資分(1,800万円)

2023年も引き続き現行のNISA制度を活用すると良いと思います。

投資初心者の方は

まずは証券口座を開設する所から始めましょう♩

おすすめは、ネット証券です。

ネットで全て完結できますし。

開設も無料できます。

個人的にオススメの証券会社は「SBI証券」と「楽天証券」です。

国内株式個人取引シェアNo.1の証券会社

画像出典:SBI証券

- 口座開設・口座維持手数料無料

- 取引手数料業界最安クラス

- 国内株・外国株、トップクラスの豊富な投資先

初心者にも操作しやすく圧倒的におすすめの証券会社

画像出典:楽天証券

- 優良米国ファンドが購入可能

- 手数料が業界最安クラス&楽天ポイントで支払える

- 楽天ポイントで株が買える

「楽天経済圏」の住人でない人は、現状はSBI証券が一番おすすめです。

SBI証券は、商品ラインナップ、手数料の安さ、各種特典、どれもレベルが高く、個人投資家から「人気No.1のネット証券口座」になっています。

選んでおいて「ハズレのない選択肢」です。

まとめ

本日は以下について解説しました。

- 2023年までの「一般NISA」について〜おさらい〜→一般NISA、つみたてNISA、ジュニアNISAの3種類

- 2024年から始まる『新NISA』について→一般NISA(成長投資枠)とつみたてNISA(つみたて投資枠)の併用が可能に、年間投資上限額が最大360万円に拡大、生涯非課税限度額が最大1,800万円で新設、非課税保有期間の無期限化、制度の恒久化の5ポイント

- 個人的に思う神改正ポイント→枠の再利用ができる点

- 2023年これからやっておくべき事とは?→今まで通り2023年もNISAを使いまくる

- 投資初心者の方は→ネット証券を口座開設する所から始める

本日は2024年度から新たに始まる新NISAについて解説いたしました。

とは言え現行のNISAもまだまだ活用できる制度です。

2023年もNISAを活用して、上手な資産形成を目指して行きましょう♩

また新たな動向がありましたら更新して行きますね。

本日も最後までお読み頂き誠にありがとうございます。

コメント